Viele Versicherer haben sich vom Riester-Markt verabschiedet. Und manche Anbieter ist es schade und um andere nicht. Doch es gibt immer noch gute Riester Perlen. Wir stellen Ihnen unseren Lieblingsanbieter Continentale vor.

Eine gute Riester-Rente zeichnet sich durch niedrige Vertragskosten aus. Es gibt eine ordentlich Fondsauswahl. Insbesondere ETF-Fonds sind wichtig, um die Vertragskosten zu senken und dauerhaft niedrig zu halten. Der Versicherer bietet einen hohen und harten Rentenfaktor an, – denn ein Produkt, welches eine lebenslange Rentenzahlung vorsieht, muss eine möglichst hohe Rente garantieren.

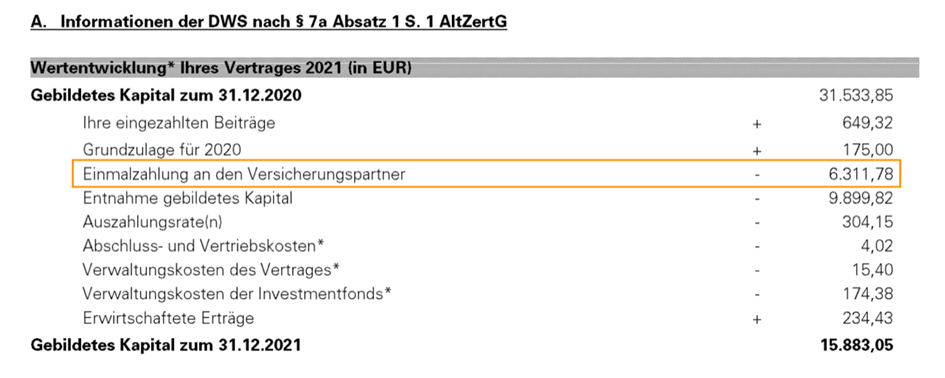

Manche Versicherer bieten nur einen niedrigen Rentenfaktor an. Anbieter von Fondsriester (DWS, DEKA, Union Investment) wandeln erst zum Rentenbeginn den Vertrag in eine Rentenversicherung um. Das kostet ca. 20 % bis 30 % der eingezahlten Beiträge. In der Praxis sieht das dann so aus:

Die Riester-Rente ist ein vom Gesetzgeber entwickeltes Produkt. Es ist ausgeschlossen, dass Sie einen finanziellen Verlust machen können. Die Zahlungen im Rentenalter sind lebenslang garantiert. Dieser Punkt ist bemerkenswert, weil die Lebenserwartung ständig steigt. Es gibt mindestens 175 Euro jährlich vom Staat dazu und die Beiträge werden steuerlich abgesetzt.

Diese Vorteile einer Riester-Rente führen automatisch zu höheren Vertragskosten als bei einem reinen Fondssparplan. Deswegen sind die beiden Sparprodukte auch nicht miteinander vergleichbar. Die Riester-Rente ist eine Altersvorsorge und kein reines Renditeprodukt.

Kernthema ist die lebenslange Rentenzahlung der Riester-Rente. Je höher die mögliche Rentenzahlung später, desto besser für Sie. Zusätzlich lässt sich die Rentenzahlung über die verschiedenen Rentenfaktoren vergleichen.

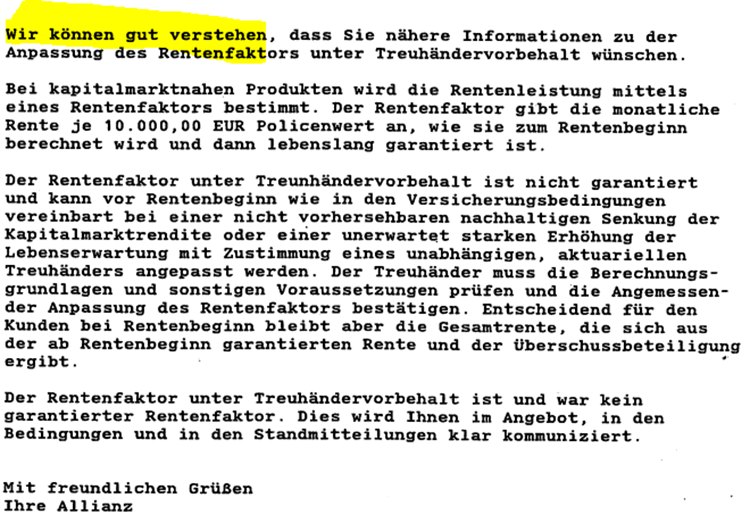

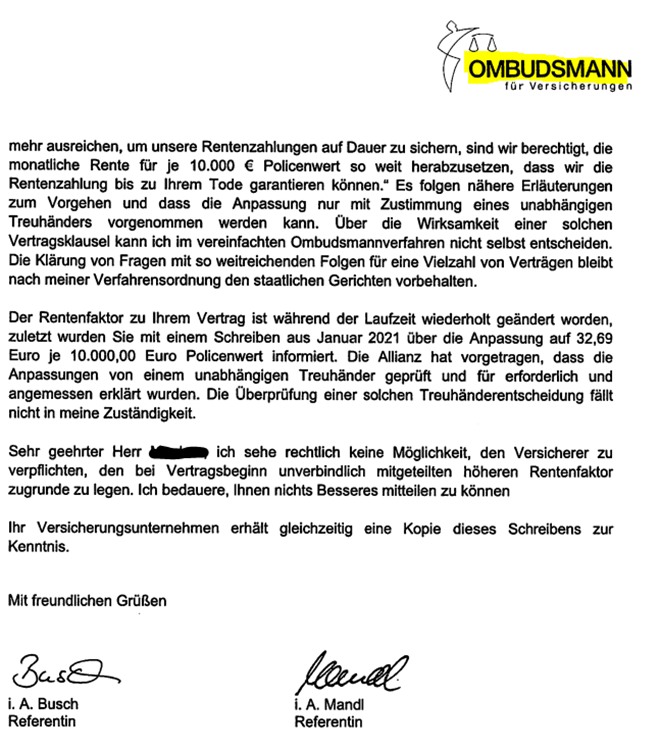

Der Rentenfaktor gibt an, welche Rente pro 10.000 Euro Vertragsvolumen gezahlt wird. Es wird ein „harter“ und „weicher“ Rentenfaktor unterschieden. Manche Versicherer (z.B. Allianz) verzichten nicht auf die sogenannte Treuhänderklausel und können damit den Rentenfaktor nachträglich senken (= weicher Rentenfaktor). Eine solche Senkung führt zu einer Absenkung der späteren Rentenauszahlung. Steigt die Lebenserwartungen (was laufend passiert) oder ist das Zinsniveau niedrig, führt der weiche Rentenfaktor zur Rentenkürzung. In der Praxis kommt das auch vor. Die Allianz erklärt es wie folgt:

Auch der Ombudsmann hilft nachträglich nicht, wenn die Rente gekürzt wird. Ist die Treuhänderklausel vereinbart, darf ein Versicherer die Rente senken.

Außerdem lässt sich auch die Höhe des Rentenfaktors unterscheiden. Je höher der Faktor, desto besser für den Kunden. Doch wichtig: Die Höhe des Rentenfaktors ist im Zusammenspiel mit den Vertragskosten und Vertragswert zu sehen. Denn wenn die Vertragskosten niedrig sind, wird ein höherer Vertragswert erzeugt. Ihre spätere Rente wird noch folgender Formel berechnet:

Vertragsvolumen / 10.000 Euro * Rentenfaktor = Rente

Daraus ergeben sich folgende Feststellung:

An dieser Stelle hat jeder Versicherer seinen eigenen Weg gefunden. Riester-Renten sind gemixte Kapitalanlagen. Der Grund dafür ist, dass der Versicherer zum Vertragsende garantieren muss, dass mindestens die eingezahlten Beiträge plus Zulagen zur Rentenbildung zur Verfügung stehen. Damit zählt die Riester-Rente zu den sicheren Kapitalanlagen und es gibt kein großes Mitspracherecht bei den gewählten Kapitalanlagen.

Fast alle Versicherer haben dynamische Kapitalanlagen entwickelt. Fachlich wird von dynamischen Hybrid-Produkten gesprochen und Ihr Geld wechselt je nach Marktentwicklung zwischen den Anlagetöpfen. Folgende Anlagetöpfe gibt es:

oder

oder

oder alle Anlagetöpfe zusammen

Der Vorteil ist, dass die Versicherer flexibel auf Marktentwicklungen reagieren können. Der Nachteil ist aber, dass bei stürmischen Börsenzeiten fast kein Geld in freien Fonds liegt, sondern mehr „irgendwo im rendite-technischem nirgendwo“ geparkt wird.

Dynamische Kapitalanlagen setzen voraus, dass der Versicherer gutes Market Timing beherrscht. Darunter wird verstanden, dass es gute Zeitpunkte für den Ein- und Ausstieg in den Markt gibt und diese vorhersehbar sind. Praktisch ist das auf lange Laufzeit sehr schwierig.

Deswegen empfehlen wir einen klassischen Zweitopf-Hybrid ohne dynamischen Background. Ihr Geld wird damit auf zwei Töpfe aufgeteilt:

und

Der Vorteil ist, dass je nach Eintrittsalter ein fester Wert in die freien Fonds investiert wird. Der Versicherer bleibt auch in Krisenzeiten in der Fondsanlage investiert und verpasst damit nicht den Wiedereinstieg bei Börsenaufschwüngen.

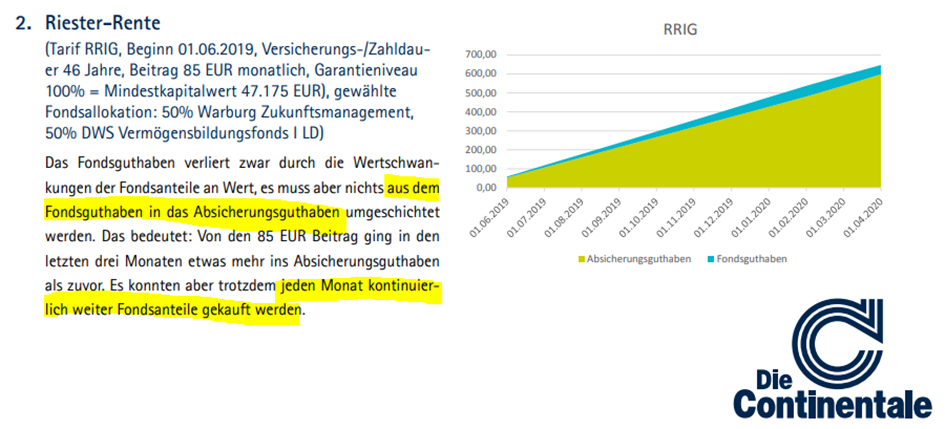

Der Continentale-Tarif RIG ist der letzte Zweittopf-Hybrid an Markt und bietet echte ETF-Fonds als Fondsanlage an. Gerade bei jüngeren Kunden ist schon zum Vertragsstart über 30 % des Geldes dauerhaft in Aktienfonds investiert und langfristig lässt sich so zuverlässig Rendite erzeugen. Im Laufe der Jahre steigt der Anteil, der in die freien Fonds gezahlt wird.

Die Continentale beschreibt das Thema so:

Der Riester-Vertrag erfüllt damit sogar die gängigen Börsenweisheiten:

Der Tarif der Continentale RIG ist unsere Empfehlung, weil die Parameter für eine Riester-Rente stimmen. Trotzdem ist es keine Kapitalanlage, sondern Altersvorsorge. Auch wenn die Börsenweisheiten erfüllt werden, ist es eine Riester-Rente und nicht mit normalem Fondssparen zu vergleichen.

Der Versicherer Continentale hat hier alle Highlights der Riester-Rente zusammengefasst: 1194cdec-ce99-47bf-bfbc-630ca5717413 (continentale.de)

Zusätzlich hat die WWK eine Übersicht über alle Riester-Varianten am Markt erstellt. Hier gibt es von unserer Seite aus zu bemängeln, dass die Vertragskosten nicht verglichen werden. WWK_infinma_Riester.xlsx

Wir haben hier eine Übersicht aller Riester-Tarife am Markt erstellt: Welcher Versicherer bietet 2022 noch Riester-Renten an? (lvoptimal.de)

Wenn Sie eine Riester-Rente abschließen wollen oder den Anbieter wechseln wollen, helfen wir gerne weiter. Mailen Sie uns dazu einfach an: info@LVoptimal.de